Wichtige Kundeninformation

Gesetzliche Änderungen für die Rechnungserstellung und den Rechnungsempfang

Ab dem 01.01.2025 tritt für die Rechnungserstellung und für den Rechnungsempfang eine gesetzliche Änderung in Kraft. Was diese beinhaltet und was das für Business Central bedeutet, haben wir auf dieser Seite für Sie zusammengefasst.

Damit Sie und Ihr ERP – System gut vorbereitet sind, empfehlen wir Ihnen eines der Produkte von Continia oder SIEVERS-GROUP. Weitere Informationen finden Sie unten.

Gerne stehen wir Ihnen auch für einen persönlichen Austausch zur Verfügung, um die für Sie passenden Produkte zu finden.

FAQ

Fragen und Antworten rund um das neue Gesetz zur elektronischen Rechnung

Was ist der Hintergrund des neuen Gesetzes?

Die EU-Kommission plant im Rahmen der ViDA-Initiative die Einführung eines elektronischen Meldesystems, das die bisherigen Zusammenfassenden Meldungen (ZM) ersetzen soll. Ursprünglich für 2028 geplant, könnte die Umsetzung nun auf 2030 oder 2032 verschoben werden. Bereits jetzt ist eine geänderte Definition des Begriffs "Elektronische Rechnung" vorgesehen.

In Deutschland wurde seit April 2023 ein Entwurf zur verpflichtenden elektronischen Rechnungsstellung diskutiert und schließlich ins Wachstumschancengesetz integriert, welches am 22. März 2024 vom Bundesrat genehmigt wurde. Die E-Rechnungspflicht bedurfte der Genehmigung durch den EU-Rat, die am 25. Juli 2023 erteilt wurde.

Das Bundesministerium der Finanzen (BMF) hat im Oktober 2023 zu Fragen der obligatorischen elektronischen Rechnung Stellung genommen. Die Finanzverwaltung will die Einführung weiter begleiten und klären. Ein Entwurf eines Einführungsschreibens zur E-Rechnung wurde im Juni 2024 veröffentlicht, die finale Version soll zu Beginn des 4. Quartals 2024 erscheinen.

Zusammengefasst aus: Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe (Stand: 27.06.2024)

Was ändert sich dadurch?

Hinweis: Der Bundestag hatte das Wachstumschancengesetz am 17.11.2023 in 2./3. Lesung verabschiedet. Der Bundesrat hatte zu dem Gesetz am 24.11.2023 den Vermittlungsausschuss angerufen. Die nachfolgenden Ausführungen berücksichtigen den finalen Stand in Form des Vermittlungsergebnisses vom 21.2.2024, dem der Bundestag am 23.2.2024 und der Bundesrat am 22.3.2024 zugestimmt haben. Dieser unterscheidet sich hinsichtlich der Regelungen zur elektronischen Rechnung inhaltlich nicht von der ursprünglich vom Bundestag verabschiedeten Fassung.

Zunächst einmal muss man sich an neue Begriffsdefinitionen gewöhnen (§ 14 Abs. 1 Satz 2 ff. UStG n. F.). Unterschieden wird dann (ab 1.1.2025) zwischen elektronischen Rechnungen (in der Gesetzesbegründung noch als eRechnungen bezeichnet, im Entwurf des Einführungsschreibens als E-Rechnungen) und sonstigen Rechnungen.

Eine elektronische Rechnung (§ 14 Abs. 1 Satz 3 UStG n. F.) ist danach eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht. Das strukturierte elektronische Format muss der europäischen Norm für die elektronische Rechnungsstellung und der Liste der entsprechenden Syntaxen gem. RL 2014/55/EU entsprechen (und damit der CEN-Norm EN 16931).

Wichtig: Abweichend vom Regierungsentwurf kann das strukturierte elektronische Format der elektronischen Rechnung auch zwischen Rechnungsaussteller und Rechnungsempfänger vereinbart werden. Aus der elektronischen Rechnung im vereinbarten Format müssen sich dann allerdings die nach dem UStG erforderlichen Angaben richtig und vollständig in ein Format extrahieren lassen, das der o.g. europäischen Norm entspricht oder mit dieser interoperabel ist (§ 14 Abs. 1 Satz 6 Nr. 2 UStG n. F.). Ist dies gegeben, sind z. B. auch über EDI-Verfahren ausgestellte Rechnungen, deren Formate nicht der CEN-Norm EN 16931 entsprechen, weiterhin zulässig. Die gewählte Formulierung ist technologieoffen und gilt damit auch für weitere – ggf. neue – elektronische Rechnungsformate.

Erfüllt werden die Formatanforderungen z.B. von der XRechnung, die u. a. im öffentlichen Auftragswesen bereits zum Einsatz kommt, oder dem hybriden ZUGFeRD-Format (Kombination aus PDF-Dokument und XML-Datei). Dies hat das BMF in seinem Schreiben v. 2.10.2023 an die Verbände und in dem Entwurfsschreiben vom 13.6.2024 ausdrücklich bestätigt (für ZUGFeRD erst ab Version 2.0.1). Auch andere Rechnungsformate, die nicht explizit in dem Schreiben genannt wurden, können jedoch grundsätzlich die Anforderungen erfüllen. Dies gilt auch für europäische Rechnungsformate wie "FatturaPA" (Italien) oder "Factur-X" (Frankreich).

Hinweis: Bei hybriden Rechnungsformaten soll künftig der strukturierte Teil der führende sein (entgegen Abschn. 14.4 Abs. 3 Satz 4 UStAE in der aktuellen Fassung). Weicht der (menschenlesbare) Bildteil hinsichtlich der Rechnungsangaben vom (maschinenlesbaren) strukturierten Teil ab, kann dies zu einer § 14c-Problematik führen (vgl. BMF, Schreiben (Entwurf) v. 13.6.2024, Tz. 28).

Tipp: Ausführliche Informationen zu XRechnung und ZUGFeRD finden Sie im Beitrag „XRechnung: So stellen Sie erfolgreich um“.

Unter den Begriff der sonstigen Rechnung fallen Papierrechnungen, aber auch Rechnungen, die in einem anderen elektronischen Format übermittelt werden.

Wichtig: Eine per E-Mail versandte PDF-Rechnung gilt demnach ab 2025 nicht mehr als elektronische Rechnung!

Die neuen Definitionen gelten bereits ab dem 1.1.2025, auch wenn die Verpflichtung zur elektronischen Rechnungstellung de facto erst später greift.

Zusammengefasst aus: Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe (Stand: 27.06.2024)

Verpflichtung zur elektronischen Rechnungstellung

Unternehmer sind grundsätzlich berechtigt, eine Rechnung auszustellen, wenn sie eine Lieferung oder sonstige Leistung ausführen. Erbringen sie diese Leistung an einen anderen Unternehmer, sind sie sogar zur Rechnungsstellung verpflichtet, wenn der Umsatz nicht nach § 4 Nr. 8 – 29 UStG steuerbefreit ist. Für die Rechnungsstellung haben Unternehmer 6 Monate (ab Ausführung der Leistung) Zeit. An diesen grundsätzlichen Regelungen ändert sich im Rahmen des Wachstumschancengesetzes nichts, auch wenn der Gesetzestext angepasst wird. Neu ist dagegen die Verpflichtung zur elektronischen Rechnungsstellung (§ 14 Abs. 2 Satz 2 Nr. 1 UStG n. F.).

Zusammengefasst aus: Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe (Stand: 27.06.2024)

Wer ist betroffen?

Die Verpflichtung, eine elektronische Rechnung im o.g. Sinne auszustellen, betrifft nur Leistungen zwischen Unternehmern (B2B). Zudem müssen leistender Unternehmer und Leistungsempfänger im Inland (bzw. Gebiete nach § 1 Abs. 3 UStG) ansässig sein.

Hinweis: Ansässigkeit im Inland erfordert Sitz, Geschäftsleitung oder eine (am betreffenden Umsatz beteiligte) Betriebsstätte im Inland; existiert kein Sitz, reichen auch Wohnsitz oder gewöhnlicher Aufenthalt im Inland (§ 14 Abs. 2 Satz 3 UStG n. F.). Eine umsatzsteuerliche Registrierung in Deutschland ohne gleichzeitige Ansässigkeit würde demnach keine Verpflichtung zur elektronischen Rechnungsstellung auslösen.

Im Entwurf seines Einführungsschreibens (Tz. 14) stellt das BMF klar, dass die Regelungen zur verpflichtenden Verwendung von E-Rechnungen auch für folgende Sachverhalte gelten:

Rechnungsausstellung in Form einer Gutschrift (§ 14 Abs. 2 Satz 5 UStG) sowie für Rechnungen

- über Umsätze, für die der Leistungsempfänger die Steuer schuldet (Reverse-Charge-Verfahren, § 13b UStG),

- die von Kleinunternehmern (§ 19 UStG) ausgestellt werden,

- über Umsätze, die der Durchschnittssatzbesteuerung für land- und forstwirtschaftliche Betriebe unterliegen (§ 24 UStG),

- über Reiseleistungen (§ 25 UStG) und

- über Umsätze, für welche die Differenzbesteuerung (§ 25a UStG) angewendet wird.

Die Verpflichtung gilt auch, wenn der Rechnungsempfänger Kleinunternehmer bzw. Land- und Forstwirt ist oder ausschließlich steuerfreie Umsätze (z. B. Vermieter einer Wohnung) ausführt.

Wichtig: Von der Verpflichtung, elektronische Rechnungen auszustellen, wären nach derzeitigem Stand künftig auch z.B. Vermieter betroffen, die mittels Option (§ 9 UStG) steuerpflichtig an andere Unternehmer vermieten - darauf weist StB Prof. Radeisen hin. Bisher konnte z.B. der Mietvertrag als Rechnung genutzt werden.

Hinweis: Lt. Finanzverwaltung soll es bei Dauerschuldverhältnissen (z. B. Mietverhältnis) ausreichen, wenn für den ersten Teilleistungszeitraum eine E-Rechnung ausgestellt wird und der entsprechende Vertrag als Anhang beigefügt wird oder sich aus dem sonstigen Inhalt klar ergibt, dass es sich um eine Dauerrechnung handelt (vgl. BMF, Schreiben (Entwurf) v. 13.6.2024, Tz. 38).

Zusammengefasst aus: Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe (Stand: 27.06.24)

Ab wann gilt die Verpflichtung zur elektronischen Rechnung?

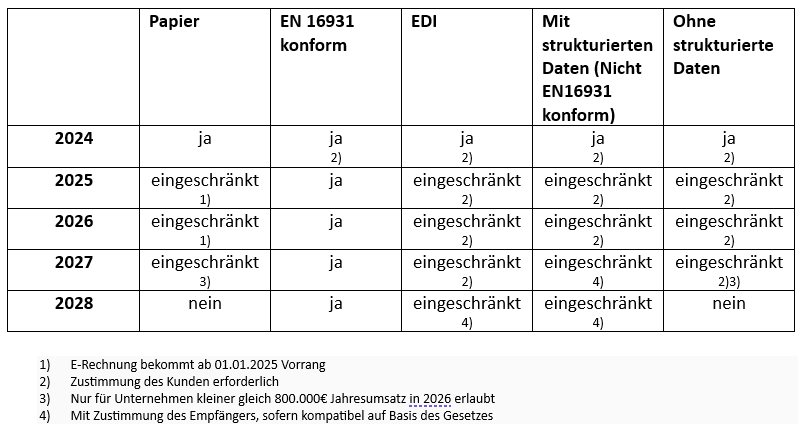

Die grundsätzliche Verpflichtung zur elektronischen Rechnungsstellung gilt ab 1.1.2025. Angesichts des zu erwartenden hohen Umsetzungsaufwandes für die Unternehmen hat der Gesetzgeber jedoch Übergangsregelungen (§ 27 Abs. 38 UStG n. F. (gem. Vermittlungsergebnis v. 21.2.2024, zuvor Abs. 39) für die Jahre 2025 bis 2027 vorgesehen. Diese sind in der vom Bundestag verabschiedeten Gesetzesfassung nochmals etwas großzügiger als im Regierungsentwurf:

Bis Ende 2026…

dürfen für in 2025 und 2026 ausgeführte B2B-Umsätze weiterhin Papierrechnungen übermittelt werden. Auch elektronische Rechnungen, die nicht dem neuen Format entsprechen, bleiben in diesem Zeitraum zulässig, allerdings ist hierfür (wie bisher) die Zustimmung des Rechnungsempfängers erforderlich (§ 27 Abs. 38 Nr. 1 UStG n. F.).

Bis Ende 2027…

dürfen für in 2027 ausgeführte B2B-Umsätze weiterhin Papierrechnungen übermittelt werden. Auch elektronische Rechnungen, die nicht dem neuen Format entsprechen, bleiben in diesem Zeitraum zulässig; wie in 2025 und 2026 (s. o.) ist hierfür die Zustimmung des Rechnungsempfängers erforderlich; zusätzliche Voraussetzung ist allerdings, dass der Rechnungsaussteller einen Vorjahresumsatz (Gesamtumsatz nach § 19 Abs. 3 UStG) von max. 800.000 EUR hat (§ 27 Abs. 38 Nr. 2 UStG n. F.).

Unternehmer, deren Vorjahresumsatz (2026) diese Grenze überschreitet, haben aber noch die Möglichkeit, Rechnungen auszustellen, die mittels elektronischem Datenaustausch (EDI-Verfahren nach Art. 2 der Empfehlung 94/820/EG der Kommission vom 19. Oktober 1994 über die rechtlichen Aspekte des elektronischen Datenaustausches (ABl. L 338 v. 28.12.1994, S. 98)) übermittelt werden. Dies gilt für Umsätze, die in 2026 bzw. 2027 ausgeführt wurden, auch dann, wenn keine Extraktion der erforderlichen Informationen in ein Format erfolgt, das der europäischen Norm entspricht oder mit dieser kompatibel ist.

Ab 2028…

sind die neuen Anforderungen an die E-Rechnungen und ihre Übermittlung dann zwingend einzuhalten. Damit werden auch die Voraussetzungen geschaffen für das im Koalitionsvertrag vorgesehene Meldesystem bzw. die EU-seitig geplanten ViDA-Maßnahmen. Um die Ausgestaltung des strukturierten elektronischen Formats der elektronischen Rechnungen im Verordnungswege näher bestimmen zu können, wurde in § 14 Abs. 6 UStG n. F. eine neue Ermächtigung für das BMF aufgenommen.

Wichtig: Das EDI-Verfahren kann weiterhin genutzt werden, sofern die für die Umsatzsteuer erforderlichen Informationen so aus dem verwendeten Rechnungsformat richtig und vollständig extrahiert werden können, dass das Ergebnis der CEN-Norm EN 16931 entspricht oder mit ihr kompatibel ist. Von den Verbänden war zuvor gefordert worden, dass etablierte Verfahren wie EDI auch über den 31.12.2027 weiter anwendbar bleiben. So befürchtete z.B. der DIHK weitreichende Folgen für die Unternehmen, wenn E-Rechnungssysteme, die nicht vollumfänglich den neuen Vorgaben genügen, dann nicht mehr betrieben werden dürften. Mit der nun verabschiedeten Regelung ist man den Forderungen der Wirtschaft entgegengekommen.

Hinweis: Das BMF hatte in dem Verbändeschreiben v. 2.10.2023 bereits angekündigt, dass "an einer Lösung gearbeitet [wird], die die Weiternutzung der EDI-Verfahren auch unter dem künftigen Rechtsrahmen so weit wie möglich sicherstellen soll". Dabei sei allerdings nicht auszuschließen, dass im Hinblick auf die spätere Einführung eines transaktionsbezogenen Meldesystems technische Anpassungen erforderlich werden. Der Umstellungsaufwand solle aber auf das Notwendige begrenzt werden.

Was gilt für Rechnungsempfänger?

Die neue elektronische Rechnungspflicht gilt, wie dargestellt, grundsätzlich ab 1.1.2025. Unabhängig davon, ob ein inländisches Unternehmen als Rechnungsaussteller elektronische Rechnungen entsprechend den neuen Anforderungen im strukturierten Format ausstellt (und demnach die o.g. Übergangsregelungen nicht in Anspruch nimmt), müssen inländische unternehmerische Rechnungsempfänger also bereits ab 1.1.2025 in der Lage sein, elektronische Rechnungen nach den neuen Vorgaben zu empfangen. Anders als bisher ist die elektronische Rechnungsstellung auch nicht an eine Zustimmung des Rechnungsempfängers geknüpft; diese ist nur noch für elektronische Rechnungen erforderlich, die nicht den neuen Vorgaben entsprechen bzw. in den Fällen, in denen keine E-Rechnungspflicht besteht (z. B. bei bestimmten steuerfreien Umsätzen oder Kleinbetragsrechnungen).

Hinweis: Bei Rechnungen an Endverbraucher (B2C) bleibt deren Zustimmung Voraussetzung für die elektronische Rechnungsstellung.

Wichtig: StB Prof. Radeisen weist darauf hin, dass auch Unternehmer, die selbst nur steuerfreie Leistungen erbringen (z.B. Wohnungsvermieter, Ärzte) künftig in der Lage sein müssen, elektronische Rechnungen im strukturierten Format empfangen und archivieren zu können. Dasselbe dürfte u.E. auch für Betreiber von PV-Anlagen gelten, unabhängig davon, ob sie die Kleinunternehmerregelung (§ 19 UStG) in Anspruch nehmen oder nicht.

Hinweis: Das BMF möchte die Unternehmen mit einem kostenlosen Angebot zum Erstellen und zur Visualisierung elektronischer Rechnungen unterstützen. Eine solche Lösung wird aktuell geprüft und soll ggf. vor dem 1.1.2025 allen Unternehmen zur Verfügung gestellt werden. Dies könnte vor allem für Unternehmen interessant sein, die keine eRechnungsfähige Software (z.B. von DATEV oder lexoffice) einsetzen. Wie komfortabel eine solche von der Finanzverwaltung zur Verfügung gestellte Lösung letztendlich ist, wird sich zeigen.

Die neue gesetzliche Regelung enthält keine Vorgaben zum Übermittlungsweg von elektronischen Rechnungen. Für den Empfang einer elektronischen Rechnung wird daher auch ein E-Mail-Postfach ausreichen. Neben dem Versand per E-Mail kommen auch die Bereitstellung der Daten mittels elektronischer Schnittstelle oder ein Download über ein Kundenportal in Betracht (vgl. BMF, Schreiben (Entwurf) v. 13.6.2024, Tz. 32).

- Gutschriften weiterhin möglich

Eine Abrechnung per Gutschrift (= Rechnungsstellung durch den Leistungsempfänger) wird weiterhin zulässig sein, sofern dies (wie bisher) vorher vereinbart wurde. Auch eine Rechnungsstellung durch Dritte im Namen und für Rechnung des Unternehmers ist weiterhin möglich.

Zusammengefasst aus Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe

- Ausnahmen von der Verpflichtung

Nicht in jedem Fall ist eine E-Rechnung im o.g. Sinne verpflichtend. So können z. B. Kleinbetragsrechnungen (§ 33 UStDV) weiterhin als "sonstige Rechnungen" im o.g. Sinne übermittelt werden, also z.B. in Papierform. Gleiches gilt für Fahrausweise (§ 34 UStDV).

Wichtig: Bei Kleinbetragsrechnungen ist der Gesamtbetrag der Rechnung für die Vereinfachung maßgeblich, auch wenn nicht für alle mit der Rechnung abgerechneten Leistungen eine E-Rechnungspflicht besteht (und ggf. der Anteil der E-Rechnungspflichtigen Leistungen unter 250 EUR liegt). Übersteigt der Gesamtbetrag 250 EUR, braucht es also eine E-Rechnung (vgl. BMF, Schreiben (Entwurf) v. 13.6.2024, Tz. 20).

Zusammengefasst aus Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe

- Rechnungsberichtigung

Eine ausgestellte E-Rechnung kann vom Rechnungsaussteller berichtigt werden. Da für die Berichtigung die gleichen Anforderungen wie in § 14 UStG gelten, muss die Berichtigung einer E-Rechnung ebenfalls in der für diese vorgeschriebenen Form (unter Verwendung des entsprechenden Dokumententyps) erfolgen. Es reicht nicht aus, wenn die fehlenden oder unzutreffenden Angaben in einer anderen Form übermittelt werden (vgl. BMF, Schreiben (Entwurf) v. 13.6.2024, Tz. 40.). Hinsichtlich der Rückwirkung einer wirksamen Berichtigung verweist die Finanzverwaltung auf das BMF-Schreiben v. 18.9.2020, BStBl 2020 I S. 976).

Bei einer Änderung der Bemessungsgrundlage (§ 17 UStG) ist auch bei einer E-Rechnung keine Berichtigung des Steuerbetrags in der ursprünglichen Rechnung notwendig.

Zusammengefasst aus Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe

- Vorsteuerabzug

Die Finanzverwaltung äußert sich in ihrem Entwurfsschreiben v. 13.6.2024 auch zum Vorsteuerabzug (Tz. 45-50): In Fällen, wo eine E-Rechnung verpflichtend ist, erfüllt auch nur diese die Anforderungen an eine ordnungsgemäße Rechnung. Eine sonstige Rechnung berechtigt danach dem Grunde nach nicht zum Vorsteuerabzug. Sie kann aber durch eine E-Rechnung berichtigt werden, die auf die ursprüngliche Rechnung spezifisch und eindeutig Bezug nimmt. Auch hier ist eine Rückwirkung auf den Zeitpunkt der Ausstellung der sonstigen Rechnung möglich.

Auch ohne Rechnungsberichtigung ist nicht alles verloren: Die Finanzverwaltung will einen Vorsteuerabzug zulassen, sofern sie über alle Angaben verfügt, um die materiellen Voraussetzungen zu prüfen. Die Angaben aus einer sonstigen Rechnung sind hier als mögliche objektive Nachweise zu berücksichtigen.

Hinweis: Da für diese Prüfung ein strenger Maßstab gelten soll, empfiehlt sich dies nur als Notlösung.

Großzügig ist die Finanzverwaltung auch im Zeitraum der Übergangsregelungen (1.1.2025 – 31.12.2027). So soll der Vorsteuerabzug nicht allein deswegen versagt werden, weil die Rechnung im falschen Format ausgestellt wurde. Voraussetzung: Der Rechnungsempfänger konnte davon ausgehen, dass der Rechnungsaussteller die Übergangsregelungen (§ 27 Abs. 38 UStG) in Anspruch nehmen konnte.

Zusammengefasst aus Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe

- Aufbewahrung

Die Ausführungen des BMF zur Aufbewahrung von E-Rechnungen fallen im Entwurfsschreiben v. 13.6.2024 recht knapp aus (Tz. 51, 52): Der strukturierte Teil einer E-Rechnung muss danach in seiner ursprünglichen Form und unveränderbar aufbewahrt werden. Das Gleiche gilt für Aufzeichnungen, die für die Besteuerung von Bedeutung sind (z. B. Buchungsvermerke), und in einem zusätzlichen übersandten Dokument enthalten sind.

Entscheidend ist, dass die Finanzverwaltung die aufbewahrten E-Rechnungen (bzw. den strukturierten Teil) maschinell auswerten können muss.

Im Übrigen wird auf das BMF-Schreiben v. 28.11.2019, BStBl 2019 I S. 1269, Rz 130 ff. verwiesen.

Zusammengefasst aus Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe

- Ausblick

An der elektronischen Rechnungsstellung führt kein Weg vorbei, zumal die Effizienzvorteile der automatischen Verarbeitung strukturierter Rechnungsdaten auf der Hand liegen. Im öffentlichen Auftragswesen sind elektronische Rechnungen in diesem Sinne bereits verpflichtend und auch im privaten Sektor erwarten immer mehr Unternehmen von ihren Geschäftspartnern, dass diese in der Lage sind, elektronische Rechnungen zu empfangen und zu versenden. Insofern wächst der Umstellungsdruck unabhängig von den Zeitplänen der nationalen oder EU-seitigen Gesetzgebung. Da Zeit- und Ressourcenaufwand für die Umstellung je nach Unternehmensgröße und Systemlandschaft erheblich sein können, empfiehlt es sich, entsprechende Projektstrukturen zeitnah zu implementieren, sofern das noch nicht geschehen ist. Das erleichtert eine fristgerechte Umsetzung, sobald die rechtlichen und technischen Details endgültig feststehen.

Hinweis: Der Bundesrat hat sich für eine Verschiebung des Umsetzungszeitpunktes für die Einführung der obligatorischen elektronischen Rechnung um 2 Jahre ausgesprochen (Beschlussempfehlung; BR-Drucks. 433/1/23). Nach seiner Auffassung sollte auch der Empfang elektronischer Rechnungen erst ab dem 1.1.2027 verpflichtend sein. In den Ausschussberatungen wurden Zweifel geäußert, ob die erforderlichen technischen und organisatorischen Maßnahmen von den betroffenen Unternehmen rechtzeitig umgesetzt werden könnten. Außerdem habe die erforderliche Überarbeitung der CEN-Norm EN 16931 für den B2B-Bereich gerade erst begonnen und sei möglicherweise erst Ende 2024 oder später abgeschlossen. Das Wachstumschancengesetz in seiner finalen Fassung, dem auch der Bundesrat am 22.3.2024 zugestimmt hat, enthält jedoch keine Anpassung der o.g. Übergangsregelungen.

Auf europäischer Ebene wird ebenfalls über eine Verschiebung der ViDA-Maßnahmen diskutiert. Dem Vernehmen nach könnte die ursprünglich für 2028 vorgesehene Einführung einer E-Rechnungspflicht zusammen mit einem transaktionalen grenzüberschreitenden Meldesystem sich um 2 - 4 Jahre verzögern.

Zusammengefasst aus: Elektronische Rechnung wird Pflicht: E-Rechnung im Überblick | Steuern | Haufe (Stand: 27.06.24)

Business Central

Was bietet der Standard von Business Central?

Der Standard von Business Central liefert in der neuesten Version die technischen Grundlagen. Darüber hinaus plant Microsoft für die Formate Peppol BIS3 or XRechnung im Oktober 2024 ein Hotfix. Weitere Infos erhalten Sie hier.

Gerne beraten wir Sie individuell. Sprechen Sie uns einfach an.

Continia

Welche Produkte stellt unser Partner Continia für die Abbildung der elektronischen Rechnungen zur Verfügung?

- Document Capture mit XML-Import & Document Output mit XML-Export

- Document Capture mit eDocuments.

Je nach dem welche Navision / Business Central Version Sie im Einsatz haben, lassen sich die Produkte bei Ihnen integrieren.

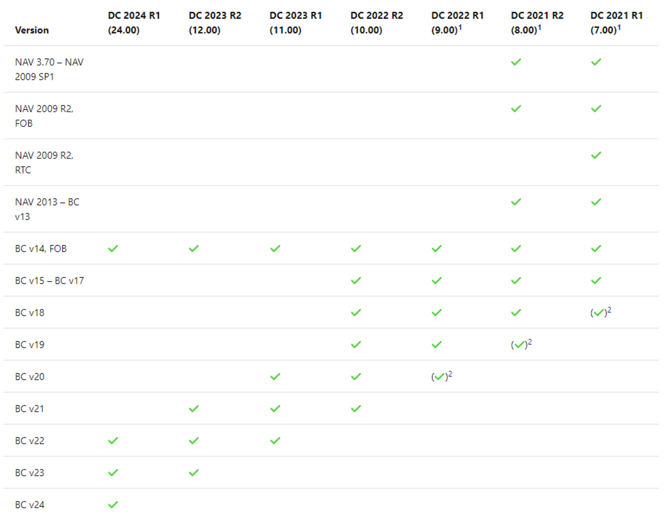

Welche Document Capture Versionen sind mit welchen NAV/Business Central Versionen kompatibel?

Die folgende Tabelle gibt einen Überblick über die Kompabilität verschiedener Document Capture (DC) Versionen mit den unterschiedlichen NAV/Business Central Versionen. Wir unterstützen Sie gerne bei der Produktauswahl.

Wo erhalte ich weitere Infos zu den Produkten?

Erfahren Sie mehr zu Document Capture mit XML-Import & Document Output mit XML-Export

Erfahren Sie mehr zu EDocuments unter Sicherer Versand und Erhalt von elektronischen Belegen

Besuchen Sie auch die Webinare unter Continia Webinars - on demand or live

Gerne beraten wir Sie individuell. Sprechen Sie uns einfach an.

SIEVERS-GROUP

Welche Produkte stellt unser Partner SIEVERS-GROUP für die Abbildung der E-Rechnungen zur Verfügung?

Je nach dem welche Navision / Business Central Version Sie im Einsatz haben, lassen sich die Produkte bei Ihnen integrieren.

- Add-on: SIEVERS XRechnung

- BC SAAS/CSP: Extension (AL)

- BC 18 (On-premise): Extension (AL)

- BC 17 (On-premise): Extension (AL)

- BC 16 (On-premise): Extension (AL)

- BC 15 (On-premise): Extension (AL)

- BC 14 (On-premise): Extension (AL)

- BC 13 (On-premise): Nicht verfügbar

- NAV 2018: Objekte (C/AL)

- NAV 2017: Objekte (C/AL)

- NAV 2016: Objekte (C/AL)

Kommen Sie gerne auf uns zu. Wir unterstützen Sie gerne in der Produktwahl!

Erfahren Sie mehr zu XRechnung unter SIEVERS-XRechnung | SIEVERS-GROUP

Hier können Sie sich auch das aktuelle Factsheet einsehen und einen kurzen Blick ins Demosystem werfen:

Wo erhalte ich weitere Informationen zu den Produkten?

Erfahren Sie mehr zu XRechnung unter SIEVERS-XRechnung | SIEVERS-GROUP

Hier können Sie sich auch das aktuelle Factsheet einsehen und einen kurzen Blick ins Demosystem werfen:

snc_xrechnung_factsheet.pdf (sievers-group.com)

Gerne beraten wir Sie individuell. Sprechen Sie uns einfach an.

IHR AKQUINET NEXT SUPPORT TEAM FÜR NAVISION UND BUSINESS CENTRAL

So erreichen Sie uns

- Telefonisch: Unsere Supportzentrale - 0431/71 70-444

- Per E-Mail: next-support@akquinet.de

- Über unser Kundenportal: https://next-support.akquinet.de

Wir erstellen in diesem Zuge die Tickets direkt im System.

Sollten Anfragen direkt an eine E-Mail-Adresse einer/s AKQUINET Kolleg*in gestellt werden, kann es zu einer Verzögerung bei der Anlage der Tickets kommen.